Перевод статьи Паркера Льюиса от 23 Августа 2019 г. подготовлен Тони⚡️. Поддержать проект.

В книге Питера Тиля “От нуля к единице” автор описывает влияние новых технологий на построение будущего с ненулевой суммой. В то время как книга ориентирована на отдельные лица и компании, Биткоин, как денежная система — это абсолютный скачок целой технологий от нуля к единице. В качестве исторических примеров Тиль описывает появление парового двигателя, а также процесс перехода от пишущих машинок к компьютерным процессорам. Он также высказывает мнение о том, что инновации в значительной степени застоялись с начала 1970-х годов, отмечая при этом, что технологический прогресс с тех пор стал больше похож на 1 к N, чем на 0 к 1. Биткоин это исправляет. Инновации Биткоина — не просто прогресс от нуля к единице; он принципиально отличается от класса инноваций, на котором сосредоточена книга Тиля. Биткоин — денежный протокол, основанный на цифровой редкости, влияние которого будет гораздо значительнее, чем влияние паровых машин и компьютерных процессоров.

Биткоин это исправит #

В Интернете появился новый мем; какой бы ни была проблема, Биткоин это исправляет. Долг с отрицательной доходностью? Биткоин это исправляет. Неравенство богатства? Биткоин это исправляет. Бесконечная война по всему миру? Биткоин это исправляет. Финансовые кризисы? Биткоин это исправляет. Ярость культуры? Биткоин это исправляет. Мы еще не совсем уверены как именно, но это — артикуляция эффекта уравновешивания, который окажет прочная и стабильная денежная система на каждый аспект общества. Деньги — это координационная функция общества. Они позволяют сотрудничать сотням миллионов людей, у которых иначе не было бы оснований для этого. Биткоин — это инструмент, который обеспечит более мирную координацию, поскольку он не поддается манипуляциям и не несет моральной опасности. Глобализация Биткоина — это проблема “1 к N” (не в прямом смысле, описанном Тилем), но решения для масштабирования Биткоина, естественно, будут иметь поступательный характер. Последующая коллективная выгода с ненулевой суммой не сможет буквально излечить каждого больного в мире, но изобретение денежной сети с функцией пошагового изменения принципиально отличается от любого отдельного продукта, потому что деньги — это экономическое благо, которое координирует всю остальную экономическую деятельность.

“Проблема именно в том, как сделать сферу нашего пользования ресурсами шире сферы, подконтрольной чьему бы то ни было разуму; и, следовательно, как обойтись без необходимости сознательного контроля и обеспечить стимулы, которые заставят индивидов осуществлять желаемое без чьих-либо указаний, что же им надлежит делать”.

— Ф. А. Хайек, Использование знания в обществе

Хайек пишет об изобретении денег и ценового механизма как инструмента, который позволяет обществу обходиться без необходимости “сознательного контроля”. Биткоин является превосходным преемником этого механизма, и его нововведением от нуля к единице является редкость цифровых средств, а не платежи или скорость транзакций. Хотя свойство редкости Биткоина по-прежнему нуждается в дальнейшем тестировании на стрессоустойчивость, оно является серьезным достижением, и именно оно делает Биткоин уникальным. До появления Биткоина никогда не существовало актива (не говоря уже о цифровом), редкость которого была бы исчисляема; конечный результат его инноваций — самая твердая форма денег в истории человечества. Это достижение от нуля к единице и явление, которое, практически наверняка, не повторится.

Любая другая проблема Биткоина в качестве цифрового средства, которую ему придется преодолеть, связана с его редкостью. Цифровые платежи? Идея о том, что человеческая изобретательность может создать редкое цифрового средство, но при этом мы не сможем выстроить технологию платежей, лишена логики. Технология платежей — это всего лишь одно из многих нововведений, которые будут построены на основе Биткоина в условиях глобализации. Помимо того, что проблема платежей легко решаема, она кроме того не является критической, нуждающейся в сиюминутном решении. Основным вариантом использования Биткоина сегодня является механизм сбережений, а не платежей. Со временем, по мере распространения Биткоина и создания инфраструктуры, Биткоин станет более транзакционной валютой, но этот процесс будет происходить постепенно, а не внезапно. И по мере того, как будут происходить изменения, пользователи, принимающие Биткоин, будут по-прежнему параллельно использовать устаревшие денежные системы и платежные платформы.

Не платежная платформа #

Биткоин блокчейн никогда не станет системой для массовых платежей, но на эту тему ведется немало споров. Многие придерживаются мнения, что для того, чтобы Биткоин был “успешным”, он должен быть универсальным, сочетающим роли эмитента валюты, расчетного инструмента и платежной платформы. Хотя Биткоин прекрасно выполняет первые две функции (эмитент валюты + инструмент расчетов), он категорически не является платформой для платежей. Биткоин не проходит тест платежами по причине скорости и масштабов. Но все не так плохо, как могло бы показаться. Сеть Биткоин и не должна выступать в роли платежной платформы.

Большая часть путаницы в философских (не технических) дебатах исходит из первого документа о Биткоине: “Биткоин: система цифровой пиринговой наличности”. Некоторые интерпретируют термин пиринговая наличность, как подразумевающий то, что Биткоин должен иметь возможность обрабатывать каждую транзакцию в мире между любыми двумя пирами (участниками). Другие считают, что если Биткоин-транзакции не могут осуществляться в масштабах или со скоростью Visa или Mastercard, то Биткоин обладает структурными недостатками. По сути, по мнению скептиков, если Биткоин не может удовлетворить оба эти стандарта, он не выполняет данных обещаний. К счастью, это не так.

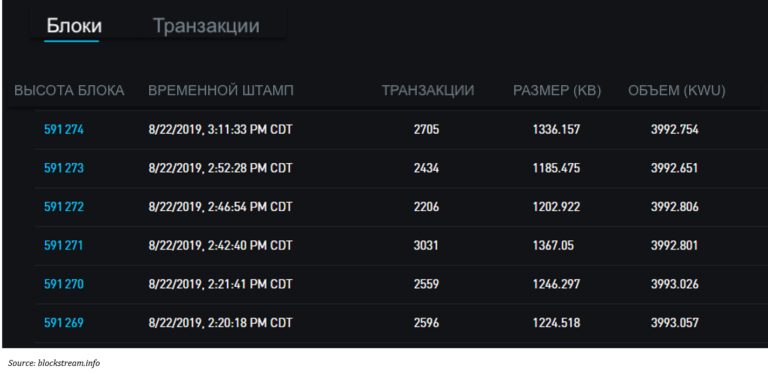

Напомню, что блоки в сети Биткоин создаются в среднем каждые 10 минут; однако, не строго по фиксированному графику каждые 10 минут. Следующий блок может быть решен за 1 минуту или 20 минут, 30 секунд или 36 минут. Сеть сама себя корректирует таким образом, что блоки решаются в среднем каждые 10 минут. Как может торговец или бизнес, обрабатывающий транзакции, существовать в таком медленном и непредсказуемом мире? Биткоин-блоки имеют ограниченное пространство для размещения транзакций. Несмотря на то, что в сети Биткоин нет фиксированной емкости транзакции, каждая Биткоин-транзакция занимает определенное количество места в блоке; в зависимости от емкости блоки включают в среднем приблизительно 2700 транзакций. С десятиминутными средними интервалами между блоками, шесть блоков в час, 24 часа в сутки, 365 дней в году, что соответствует пропускной способности сети около 145 миллионов транзакций в год, что эквивалентно примерно 4,6 транзакциям в секунду. Visa, в свою очередь, обрабатывает 124 миллиарда транзакций в год со скоростью ~ 4000 транзакций в секунду (см. здесь).

Как Биткоин может быть исключительно одноранговым двигателем, подпитывающим мировую финансовую систему, если его производительность равна приблизительно одной тысячной масштаба и скорости одной только Visa? Реальность всегда заключалась в том, что, в любом случае, в котором ценность Биткоина не равна нулю, следствием будет система, настолько ценная, что любой базовый уровень не сможет обрабатывать все транзакции без ущерба для децентрализации или способности сопротивления цензуре. Без этих свойств Биткоин не был бы новинкой от нуля к единице и его функция стоимости не работала бы. В конечном счете, протокол Биткоин обеспечивает функцию выпуска валюты и окончательного расчета, но не способен постоянно сохранять каждую небольшую покупку (включая ваш кофе в Starbucks) для всеобщего доступа.

Если бы система поддерживала данную функцию, все существующие транзакции, независимо от того, насколько они велики или малы, должны были бы проверяться и храниться каждым живущим на Земле. Без механизма согласования интересов участников сети может возникнуть общественная проблема, а конечным результатом будет менее безопасная валютная система, подверженная централизации. Вместо этого мы принимаем механизм ограничения пропускной способности транзакций на базовом уровне, перенося аспекты одноранговой транзакционной архитектуры Биткоина на отдельные уровни, которые интегрируются с Биткоином. Эти компромиссы были сделаны для того, чтобы обеспечить основу денежной системы Биткоина (децентрализация → сопротивление цензуре → фиксированное предложение).

Многие ссылаются на этот текст из документа о Биткоине, выпущенного его скрытным основателем, как свидетельство того, что Биткоин всегда предназначался для выполнения каждого платежа любым возможным участником сети. В конце концов, он говорит “исключительно одноранговая”. Однако, для Биткоина механизм консенсуса важнее чего-либо указанного в этом документе (или любой его интерпретации). Все, что критично для Биткоина, обеспечивается консенсусом участников сети, включая фиксированное предложение и, в конечном итоге, емкость каждого блока Биткоин, что ограничивает число транзакций, которые он может обрабатывать. В этом заключается фундаментальное различие между Биткоином и традиционной финансовой системой: денежная политика на основе консенсуса, а не доверия. Основатель Биткоина создал систему, которая, в конечном итоге, избавляется от критических решений любой центральной власти, вместо этого полагаясь на мудрость консенсуса рынка. Эта система достаточно гибкая, чтобы ее можно было адаптировать, но достаточно жесткая, чтобы было сложно осуществить любое изменение. Как следствие, участники сети должны децентрализованно решить, каким образом лучше масштабировать Биткоин. Именно посредством механизма консенсуса Биткоин избавляется от необходимости “сознательного контроля”.

Компромиссы безопасности #

Ничего не возникает без компромисса. В Биткоине есть два священных Грааля: фиксированный запас в 21 миллион монет и предотвращение многократного использования единицы валюты (проблема двойного расходования). Ценность Биткоина определяется его способностью защищать обе эти функции на децентрализованной, не требующей доверия основе, и обе они неразрывно связаны с фиксированной пропускной способностью сети Биткоин. Думайте о емкости внутри каждого блока Биткоина как о ценной цифровой жилой площади. Все участники рынка, желающие осуществить транзакцию в сети Биткоин, должны бороться за пропускную способность блока. Ценность емкости сети — это функция, с помощью которой оптимизируется общий ресурс Биткоина. Или, думайте об этом как о решении Биткоином трагедии общих ресурсов. Конкуренция за этот редкий ресурс обеспечивает его эффективное использование и максимальную ценность. В конечном счете, дефицит заставляет участников рынка конкурировать друг с другом, повышая ценность емкости сети, а не перекладывая негативные внешние факторы на остальную часть сети.

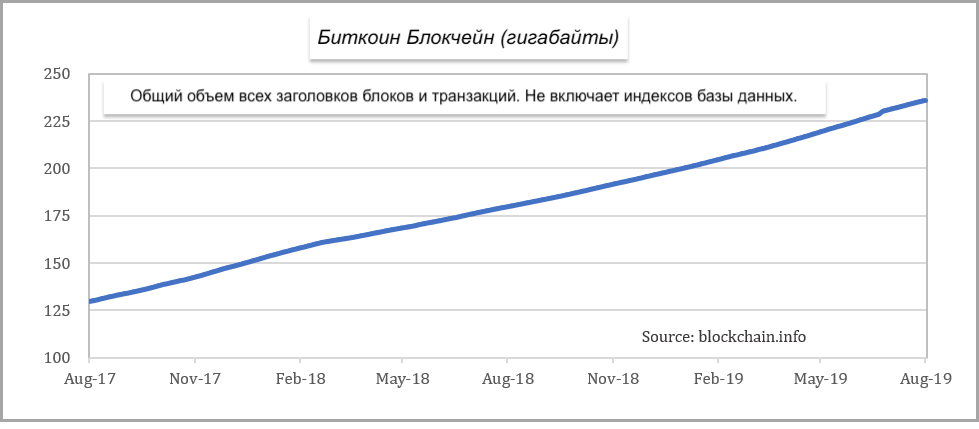

На свободном рынке Биткоина приоритет имеют самые ценные и выгодные транзакции. Без ограничения объемов транзакций эта функция стоимости вышла бы из строя. Тот факт, что мы оптимизируем транзакции в силу ограниченности объема менее важен, чем наличие ценности как таковой. Никто на самом деле не знает оптимального объема транзакций в любой момент времени, отчасти потому, что спрос постоянно меняется, а также потому, что он естественным образом растет с течением времени. Критическим моментом является то, что ресурс известен и ограничен, что позволяет участникам рынка планировать и, в конечном итоге, конкурировать. Общие ресурсы никогда не истощаются; вместо этого участники соревнуются и вводят новшества, чтобы выяснить, как лучше всего использовать дефицитный актив. Редкость гарантирует, что общими ресурсами не злоупотребляют и обеспечивает предсказуемые темпы роста общего размера Биткоин-блокчейна, что в конечном итоге обеспечивает безопасность и способствует децентрализации.

Как обсуждалось в предыдущих статьях (см. здесь), майнеры обеспечивают безопасность сети Биткоин, выделяя реальные энергетические ресурсы для выполнения функций криптографического хеширования и создания Биткоин-блоков. Создавая блоки, майнеры проверяют историю и продвигают текущие транзакции, которые затем проверяются и утверждаются остальными участниками сети. Майнеры, в свою очередь, получают биткоины за проделанную работу. Выделите ресурсы для защиты сети и получите оплату в ее собственной валюте (биткоинах). Фактическая компенсация, выплачиваемая майнерам, имеет две формы: только что “отчеканенный” Биткоин и комиссионные за транзакции. Чтобы выделять ресурсы сегодня для защиты сети, майнеры должны быть уверены, что совокупная компенсация сохранит свою ценность в будущем.

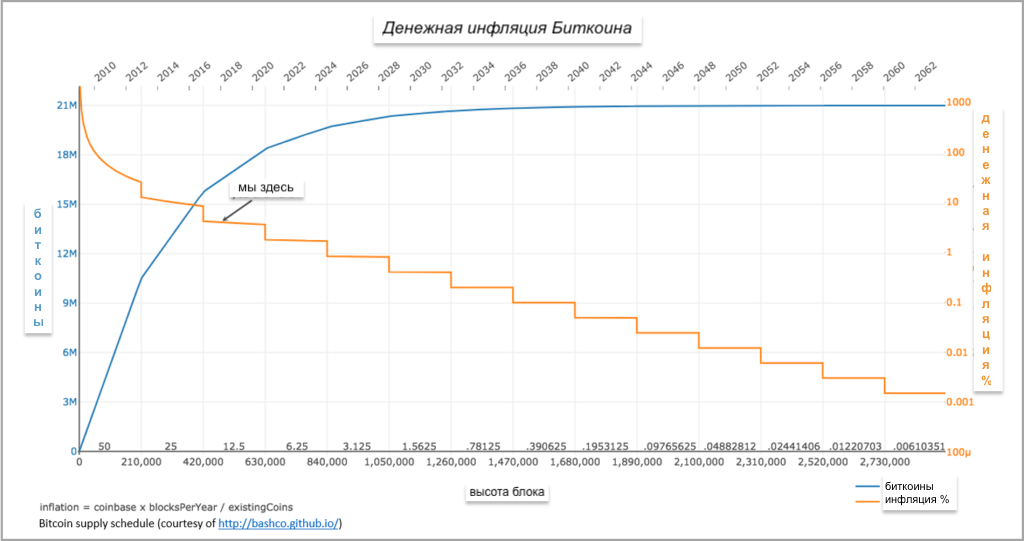

Приблизительно каждые четыре года производство новых биткоинов при создании нового блока, выплачиваемых майнерам, сокращается вдвое (Биткоин “халфинг”). Сегодня с каждым блоком выпускается 12,5 новых биткоинов. Приблизительно через восемь месяцев, когда произойдет следующий халфинг (см. здесь), эта сумма будет уменьшена до 6,25 новых биткоинов на блок. Спустя еще года будет выпущено 3,125 новых биткоинов на блок. Этот процесс будет продолжаться до тех пор, пока мы не достигнем наименьшей единицы Биткоина (1/100 000 000), после чего не будет выпущен ни один биткоин. Это функция производства, которая управляет фиксированным предложением биткоинов (21 миллион). В качестве производной функции она также трансформирует преобладающую ныне компенсацию майнеров в новых биткоинах, в систему, полностью зависящую от комиссий за транзакции.

Но как это связано с Visa и объемом транзакций? Если бы не дефицит емкости в каждом блоке Биткоина, не было бы механизма для создания рынка комиссионных за транзакции. Дефицит пространства блока создает конкуренцию между участниками рынка для расчета сделок, что заставляет их повышать стоимость объема и эффективно его использовать. Без рынка оплаты услуг единственным механизмом оплаты майнеров для обеспечения безопасности сети будет изменение фиксированной денежно-кредитной политики Биткоина и увеличение предложения. Но следует помнить, что редкость, заключающаяся в фиксированном предложении Биткоина (21 миллион) является основой его функции как средства сбережения. Создавая дефицит пропускной способности сети, мы также обеспечиваем целостность фиксированного производства биткоинов, что обеспечивает цикличность роста ценности сети. В этом разрезе дефицит является гораздо более важным свойством, чем скорость или предельная пропускная способность транзакций:

Фиксированная пропускная способность сети → Ограниченная пропускная способность транзакций → Рынок оплаты услуг → Фиксированное производство биткоинов.

И поскольку настоящая проблема, которую намеревается решить Биткоин — это проблема денег и глобального QE (а не платежей), те, кто хранит сбережения в Биткоине, скорее будут защищать денежную массу, чем пожертвуют ее долгосрочной целостностью и надежностью ради пропускной способности транзакций. Короче говоря, будущее Биткоина гораздо безопаснее в мире, где все участники рынка могут быть уверены в надежности фиксированного и ограниченного предложения, принимая при этом меньшую пропускную способность или скорость транзакций в качестве компромисса. Что хорошего в высокой пропускной способности транзакций и более высоких скоростях, если фундаментальная стоимость базовой валюты находится под угрозой? Существующая финансовая система уже пошла на обратный компромисс, приняв это решение за нас: высокая пропускная способность транзакций и быстрые транзакции за счет централизации, полученные в ущерб архитектуры, подверженной системному обесцениванию денег. Биткоин представляет собой альтернативу, и мы не собираемся вновь повторять ту же ошибку.

Биткоин ≠ Visa #

В итоге Биткоин не конкурирует с Visa за превосходство на рынке мировых платежей. Вместо этого он конкурирует с долларом, евро, иеной и золотом в качестве денег, и любое сравнение с Visa в рамках объемов транзакций или скорости транзакций в корне ошибочно. Биткоин выполняет роль эмитента валюты и окончательного расчета. В результате правильное сравнение должно проводиться между Биткоином и ФРС как эмитентом валюты и механизмом клиринга. Никто не путает функции Visa с функциями ФРС Нью-Йорка, но по какой-то причине часто делается сравнение компании Visa и Биткоина.

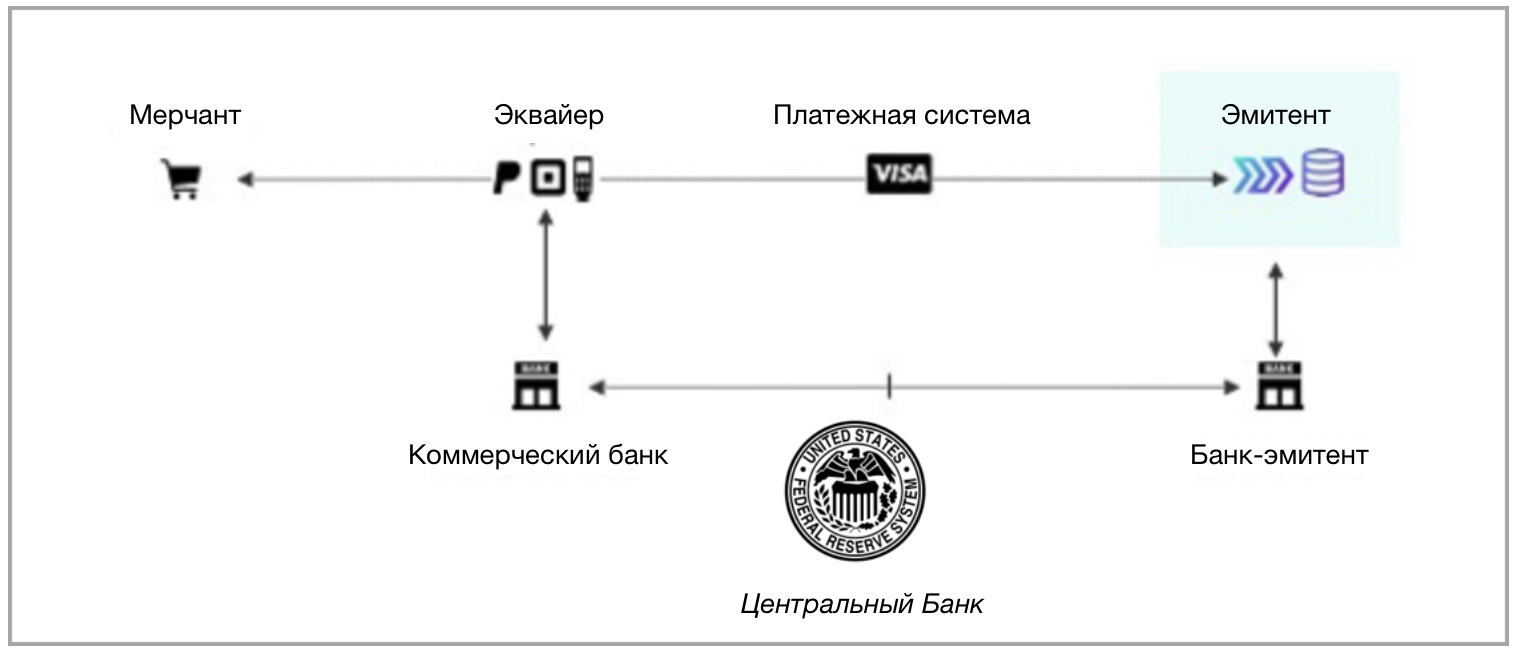

Не смотря на то, что для этого потребуются инвестиции и время, платежная сеть Visa может быть размещена поверх Биткоина, чтобы выполнять платежи практически так же, как она это делает на основе существующей банковской системы. Вместо того, чтобы проводить расчеты в валюте через центральный банк, окончательный расчет по транзакциям может проходить через сеть Биткоин. В существующей архитектуре уровень платежей (Visa) и уровень расчетов (банковская сеть/центральные банки) разделены и отличаются друг от друга. Основная проблема, которую намеревается решить Биткоин, имеет мало общего с платежным уровнем, а вместо этого является механизмом, посредством которого валюта выпускается и подвергается расчету (вспомните ФРС и QE). Visa помогает перемещать доллары, но Visa — это не доллар. Это — технологическая компания, которая предоставляет услугу; у нее 17,000 сотрудников. У Биткоина нет ни одного.

Visa — это система (кредитная или дебетная), основанная на доверии. Хотя потребители обычно рассматривают считывание карты Visa (или ее аналога) в терминале торговой точки в качестве оплаты, на самом деле это не так. Вместо этого балансы проверяются, транзакции авторизуются, а расчет происходит позже. Доллары фактически не вычитаются (центральный банк не участвует в транзакции) и не рассчитываются в точке продажи каждый раз, при обработке транзакции. Отдельные транзакции также никогда не подвергаются расчету. Вместо этого транзакции объединяются, накапливаются и рассчитываются позже; только тогда счета отражаются на соответствующих остатках. Поэтому, когда кто-то пытается приравнять транзакцию Visa к окончательному расчету, объясните ему, что мир попросту работает иначе.

Биткоин и Федеральная Резервная Система #

По сравнению с реальными конкурентами (ФРС, ЕЦБ, Банк Японии и т. д.) Биткоин начинает выглядеть, как Ferrari. Окончательный глобальный расчет, не требующий разрешения центрального органа власти, производится примерно каждые 10 минут, 24 часа в сутки, 7 дней в неделю, 365 дней в году. Сравните это с существующей, полагающейся на разрешения, финансовой системой, которая подчиняется нескольким уровням банков и посредникам центрального банка и открыта только в “рабочие” часы. Это — огромное заблуждение о Биткоине. Те, кто считает Биткоин слишком медленным или что ему не хватает пропускной способности сети, сравнивают Биткоин не с тем приложением. Мы могли бы создать сеть банков поверх сети Биткоин, и платежная система могла бы функционировать так же, как и в настоящее время.

Негативным исходом этого эксперимента является риск централизации. Если бы Биткоин хранился в (централизованных) банках, это увеличило бы вероятность того, что сеть Биткоин могла бы быть использована и подорвана сетью коммерческих и центральных банков, будь то для принудительного внесения изменений в правила консенсуса в сети, или для цензуры конечных пользователей. В конечном счете именно это привело к провалу золота как денежного средства. Золото оказалось восприимчиво к централизации, в результате которой возникли фиатные валюты, которые оказались легко управляемыми. Хотя маловероятно (и, надеюсь, что это не так), что Биткоин масштабируется подобным образом, деньги и технологии платежей являются очевидными проблемами. Основная причина в том, что у каждого трансфера ценностей есть две стороны; одна сторона почти всегда привлекает деньги, а другая — выполнение обязательства в форме товаров и услуг. Платежные уровни предоставляют собой мост.

Из-за характера торговли две стороны трансфера ценностей естественным образом происходят в результате разных процессов и в разное время. Подумайте о передаче средств с одной стороны и передаче права собственности на дом или автомобиль — с другой. Или оплате товара на Amazon и его доставке через два дня. Два разных процесса, происходящих в разное время. И важно признать, что Биткоин не имеет представления о внешнем мире, будь то ваша личность или второй этап трансфера ценности; все, что Биткоин умеет — это выпускать и проверять валюту (является ли биткоин биткоином). Это на самом деле и функция, и ограничение любой базовой валютной системы. Уровни платежей обеспечивают мост между валютными расчетами (ФРС или Биткоин) и предоставлением товаров и услуг. Золото решило проблему массовых платежей посредством банковской централизации, доллара, ФРС и крупных платежных систем, таких как Visa. Биткоин, вероятно, решает проблему платежей с помощью технологически более совершенного механизма, но у нас есть время, чтобы решить проблему, отличную и обособленную от денег.

Масштабирование Биткоина — прогресс от 1 к N #

Если мы сначала решим проблему денег с помощью цифрового дефицита (от нуля к единице), технологические достижения для масштабирования транзакций и, в конечном итоге, решения платежей будут прогрессом от 1 к N. Нелогично предположить, что человеческая изобретательность сможет решить первое, но затем потерпеть неудачу при решении вытекающих производных. Это не просто вопрос надежды и веры; напротив, это — вопрос логики, учитывая, как прогресс уже реализующихся масштабируемых решений, так и трудности, в сравнении с проблемой, которую Биткоин уже решил. Не требующие разрешения инновации и экономические стимулы, присущие Биткоину, будут координировать и ускорять решения любых предстоящих задач в будущем. Участники рынка заинтересованы в увеличении стоимости сети и внедрении инноваций для масштабирования сети, но решения должны будут работать в рамках консенсуса сети, или достичь достаточного консенсуса для изменения правил.

Из-за характера экономических стимулов Биткоина гораздо более вероятно, что решения масштабирования будут развиваться в рамках существующих согласованных правил. Одним из таких примеров прогресса в масштабировании Биткоина в рамках консенсуса сети является Lightning Network. Сеть Lightning строится на основе Биткоина, как слой, минимизирующий доверие для масштабирования транзакционной емкости, которая по-прежнему не является достаточной для выполнения платежей. Однако, в случае успеха Lightning будет использоваться для создания каналов оплаты в биткоинах, которые обеспечат гораздо большую пропускную способность транзакций при гораздо меньших затратах, масштаб и скорость которых будут конкурировать с Visa. Хотя Lightning может и не быть окончательным решением, она является примером инноваций, которые Биткоин поощряет. Lightning также является лишь одним из многих активно разрабатывающихся решений, и конкуренция подтолкнет нас к лучшим решениям для масштабирования, которым может оказаться сочетание многих из них.

Подход к масштабированию Биткоина — медленный и консервативный процесс. Биткоин слишком важен, чтобы следовать мантре Кремниевой долины о быстром движении и разрушении всего на своем пути. Вместо этого он движется медленно и ничего не разрушает. Если глобальная финансовая система должна быть основана на децентрализованной денежной системе, фундамент должен быть защищен любой ценой. Сначала обеспечьте безопасность базового денежного уровня (Биткоина), а затем позвольте участникам сети вводить новшества на его основе без необходимости просить разрешения. Помните, что Биткоину всего десять лет; мы находимся в самом начале монетизации Биткоина, причем инфраструктура все еще находится в процессе становления с целью обеспечить распространение этой новой технологии.

Немного смешно созерцать проблему, которую Биткоин уже решил, а затем сразу обращаться к мысли “но почему не массовые платежи прямо сегодня?”. Особенно, если учесть, что Биткоин в своей клиринговой функции уже быстрее и надежнее сопоставимых механизмов окончательного расчета в долларах, евро, иенах или золоте. Затем, когда вы поймете, что основной вариант использования Биткоина сегодня — это механизм долгосрочных сбережений (не выполнения платежей), становится понятнее, что проблема не только неправильно диагностирована, но и что ожидаемые решения могут подождать. Мы еще сталкнемся с проблемой платежей в будущем, но у нас еще есть время для того, чтобы к этому подготовиться. Придет время и у нас будет все и сразу.